2022-05-04

Great-West Lifeco annonce ses résultats pour le premier trimestre de 2022

Le présent communiqué sur les résultats de Great-West Lifeco Inc. devrait être lu parallèlement au rapport de gestion intermédiaire et aux états financiers consolidés intermédiaires résumés non audités de la compagnie pour la période close le 31 mars 2022, qui ont été préparés conformément aux Normes internationales d’information financière (les normes IFRS), sauf indication contraire. Ces rapports se trouvent sur le site greatwestlifeco.com/fr à la rubrique Rapports financiers. Des renseignements supplémentaires sur Lifeco sont accessibles sur le site sedar.com. Les lecteurs sont priés de se reporter aux paragraphes de mise en garde à l’égard des déclarations prospectives et des mesures financières et ratios non conformes aux PCGR à la fin du présent communiqué. Tous les chiffres sont exprimés en millions de dollars canadiens, à moins d’indication contraire.

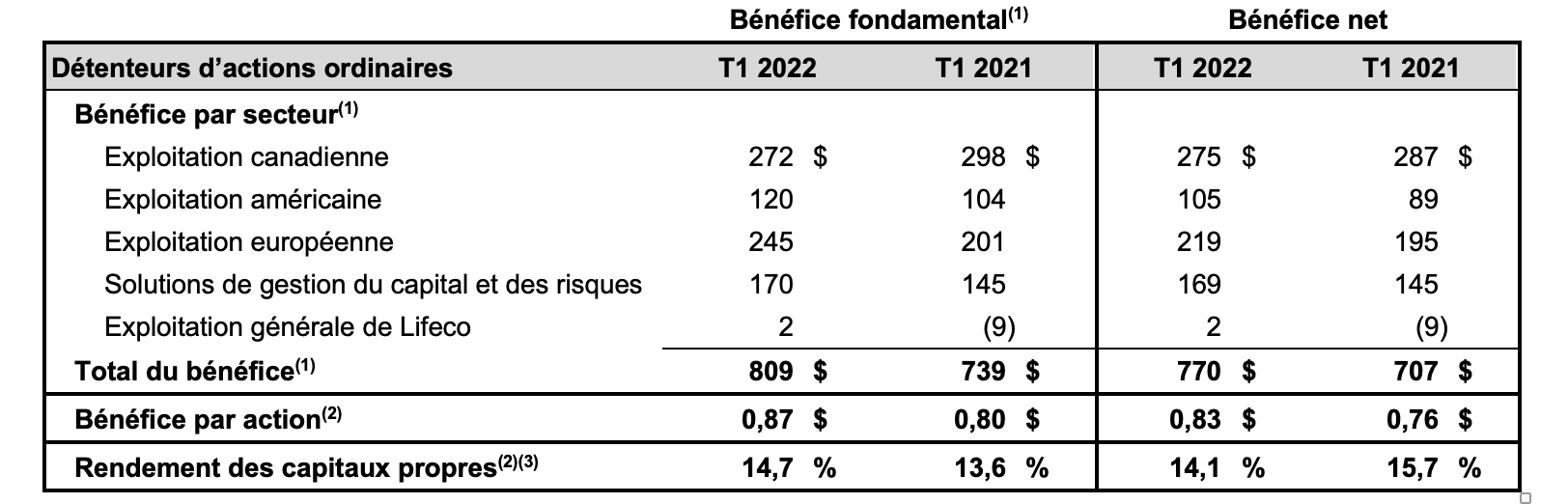

Winnipeg, le 4 mai 2022. – Great-West Lifeco Inc. (Lifeco ou la compagnie) a annoncé aujourd’hui ses résultats pour le premier trimestre de 2022. Le bénéfice net et le bénéfice fondamental1 se sont chiffrés à 770 M$ et à 809 M$, respectivement, en hausse de 9 % par rapport à la période correspondante de 2021.

« Le début de l’année 2022 a été marqué par l’exode et les pertes de vie terribles causés par l’invasion insensée de l’Ukraine. Nous compatissons au malheur de toutes les personnes touchées par ces événements. Même si le contexte macroéconomique a été difficile, nous sommes très satisfaits de nos résultats pour le trimestre, qui cadrent avec nos objectifs à moyen terme et qui sont tributaires de la vigueur, de la résilience et de la diversité de nos activités », a déclaré Paul Mahon, président et chef de la direction de Great-West Lifeco Inc. « Nous sommes heureux de nos avancées à l’égard de nos priorités en matière de création de valeur. L’intégration des activités que nous avons acquises demeure sur la bonne voie, notamment en ce qui a trait au lancement des capacités de Personal Capital au sein de la plateforme d’Empower. »

Le bénéfice fondamental par action ordinaire s’est établi à 0,87 $ pour le premier trimestre de 2022, en hausse de 9 % comparativement à 0,80 $ il y a un an, les honoraires ayant profité de l’augmentation des niveaux moyens des marchés boursiers dans tous les territoires par rapport au premier trimestre de 2021. De plus, les résultats au chapitre de la mortalité se sont globalement améliorés par rapport à 2021, particulièrement en ce qui concerne les activités de réassurance vie en Europe et aux États-Unis.

Le bénéfice net par action présenté s’est chiffré à 0,83 $ pour le premier trimestre de 2022, en hausse comparativement à 0,76 $ il y a un an, essentiellement en raison de l’augmentation du bénéfice fondamental.

Au premier trimestre de 2022, le rendement des capitaux propres s’est établi à 14,1 % et le rendement des capitaux propres fondamental, à 14,7 %, un résultat solide compte tenu des défis macroéconomiques continus.

1 Le bénéfice fondamental est une mesure financière non conforme aux PCGR. Se reporter à la rubrique Mesures financières et ratios non conformes aux PCGR du présent document pour obtenir de plus amples renseignements.

2 Le bénéfice fondamental par action et le rendement des capitaux propres fondamental sont des ratios non conformes aux PCGR. Se reporter à la rubrique Mesures financières et ratios non conformes aux PCGR du présent document pour obtenir de plus amples renseignements.

3 Le rendement des capitaux propres fondamental et le rendement des capitaux propres sont calculés à l’aide du bénéfice et des capitaux propres attribuables aux détenteurs d’actions ordinaires applicables pour les quatre derniers trimestres.

Faits saillants

Maintien de la vigueur du capital et de la flexibilité financière

- La situation de capital de la compagnie demeurait solide au 31 mars 2022, avec un ratio du TSAV4 de 119 % pour la Canada Vie, la principale filiale en exploitation de Lifeco au Canada, soit un résultat proche de la limite supérieure de la fourchette cible interne de la compagnie et supérieur à la cible de surveillance. Au cours du trimestre, le ratio du TSAV a diminué de cinq points, principalement en raison de l’augmentation significative des taux d’intérêt.

Un actif consolidé de 600 G$ et un actif administré5 de 2,2 billions de dollars

- L’actif consolidé s’est chiffré à environ 600 G$ et l’actif administré, à environ 2,2 billions de dollars au 31 mars 2022, en baisse de 5 % et de 4 %, respectivement, par rapport au 31 décembre 2021. Au cours du trimestre, la hausse des taux d’intérêt, les fluctuations des marchés boursiers, qui ont suivi une tendance généralement baissière, et le raffermissement du dollar canadien ont eu une incidence négative sur la valeur des actifs. Toutefois, ces facteurs ont été partiellement contrebalancés par la croissance des nouvelles affaires au sein des autres actifs administrés6.

RÉSULTATS D’EXPLOITATION SECTORIELS

Aux fins de la présentation de l’information, les résultats d’exploitation consolidés de Lifeco sont regroupés en cinq secteurs à présenter, soit l’exploitation canadienne, l’exploitation américaine, l’exploitation européenne, le secteur Solutions de gestion du capital et des risques et l’exploitation générale de Lifeco, lesquels reflètent la structure de gestion et la structure interne de la compagnie. Pour obtenir de plus amples informations, se reporter au rapport de gestion intermédiaire de la compagnie pour le premier trimestre de 2022.

EXPLOITATION CANADIENNE

- Bénéfice fondamental de 272 M$ et bénéfice net de 275 M$ pour l’exploitation canadienne au premier trimestre – Le bénéfice fondamental s’est établi à 272 M$ pour le premier trimestre de 2022, en baisse de 9 % par rapport au premier trimestre de 2021. Cette diminution s’explique principalement par les résultats défavorables au chapitre de la morbidité dans l’unité Client collectif, ainsi que par l’incidence défavorable des nouvelles affaires et du comportement des titulaires de polices dans l’unité Client individuel.

- Flux de trésorerie nets positifs6 des activités de gestion de patrimoine des unités Client collectif et Client individuel – Au premier trimestre de 2022, les unités Client collectif et Client individuel au Canada ont enregistré des flux de trésorerie nets positifs de l’actif administré relatifs aux activités liées aux honoraires tirés des produits de gestion du patrimoine de 541 M$ et de 173 M$, respectivement.

- Compagnie d’assurance dont la marque a le plus de valeur au Canada – Brand Finance, un cabinet-conseil de premier plan en valorisation de la marque, a classé la Canada Vie au quatrième rang de son palmarès des marques ayant le plus de valeur au Canada, faisant d’elle la première compagnie d’assurance à se tailler une place parmi les cinq marques canadiennes ayant le plus de valeur. Le rapport annuel Canada 100 2022 souligne l’augmentation de 150 % de la valeur de la marque, qui découle du regroupement de trois entreprises de marque distincte sous une seule marque, l’accroissement important de la force de la marque, qui est passée d’une note de A+ (« forte ») à AAA- (« extrêmement forte »), ainsi que le rendement exceptionnel de la marque de la Canada Vie sur le marché canadien.

EXPLOITATION AMÉRICAINE

- Bénéfice fondamental de 106 M$ US (134 M$) et bénéfice net de 94 M$ US (120 M$) pour l’unité Services financiers de l’exploitation américaine au premier trimestre – L’unité Services financiers de l’exploitation américaine a affiché un bénéfice fondamental de 106 M$ US (134 M$) pour le premier trimestre de 2022, en hausse de 22 M$ US, soit 26 %, par rapport au premier trimestre de 2021. L’augmentation est principalement attribuable à la hausse de l’apport des placements et à l’augmentation des honoraires nets découlant de l’accroissement des niveaux moyens des marchés boursiers, facteurs contrebalancés en partie par la hausse des charges d’exploitation engagées afin de favoriser la croissance future des activités.

4 Le ratio du Test de suffisance du capital des sociétés d’assurance-vie (TSAV) est fondé sur les résultats consolidés de La Compagnie d’Assurance du Canada sur la Vie (la Canada Vie), la principale filiale en exploitation de Lifeco au Canada. Le ratio du TSAV est calculé conformément à la ligne directrice Test de suffisance du capital des sociétés d’assurance-vie du Bureau du surintendant des institutions financières. Se reporter à la rubrique Gestion et suffisance du capital du rapport de gestion intermédiaire du premier trimestre de 2022 de la compagnie pour obtenir de plus amples renseignements.

5 L’actif administré est une mesure financière non conforme aux PCGR. Se reporter à la rubrique Mesures financières et ratios non conformes aux PCGR du présent document pour obtenir de plus amples renseignements.

6 Se reporter à la rubrique Glossaire du rapport de gestion intermédiaire du premier trimestre de 2022 de la compagnie pour obtenir de plus amples renseignements sur la composition des autres actifs administrés et des flux de trésorerie nets.

- Conclusion de l’acquisition des affaires de retraite à service complet de Prudential Financial, Inc. (Prudential) – Le 1er avril 2022, Empower a conclu l’acquisition précédemment annoncée des affaires de retraite à service complet de Prudential. La conclusion de l’acquisition a permis à Empower d’élargir sa portée aux États-Unis à plus de 17,1 millions de participants des régimes de retraite et d’accroître son actif administré pour le compte d’environ 71 000 régimes d’épargne en milieu de travail, pour le porter à 1,4 billion de dollars américains.

- Le 30 mars 2022, Great-West Lifeco U.S. LLC, une filiale de la compagnie, a obtenu une facilité de crédit non renouvelable d’une durée de deux ans de 625 M$ (500 M$ US) afin de financer une partie de l’acquisition des activités de services de retraite de Prudential. Au 31 mars 2022, le montant total de la facilité avait été prélevé, de même qu’un montant de 403 M$ (323 M$ US) sur une facilité de crédit renouvelable existante.

- Les synergies de coûts annualisées sont toujours en voie d’être réalisées – Des synergies de coûts annualisées avant impôt de 80 M$ US avaient été réalisées au 31 mars 2022 relativement à l’acquisition des activités de services de retraite de MassMutual par la compagnie. La compagnie demeure en voie de réaliser des synergies de coûts annualisées de 160 M$ US avant impôt à la fin de l’intégration, en 2022.

- Flux de trésorerie nets positifs d’Empower et de Personal Capital – Au premier trimestre de 2022, Empower a comptabilisé des flux de trésorerie nets positifs de l’actif administré de 29 G$ US (36 G$), et Personal Capital, des flux nets positifs des autres actifs gérés7 de 1,2 G$ US (1,5 G$).

- Perte nette de 4 M$ US (5 M$) pour Putnam au premier trimestre – La perte nette de Putnam s’est établie à 4 M$ US (5 M$) pour le premier trimestre de 2022, comparativement à 3 M$ US (3 M$) au premier trimestre de 2021. La volatilité du marché au cours du trimestre a influé sur les honoraires et a donné lieu à des pertes sur les capitaux de lancement, deux facteurs qui, conjugués à la légère hausse des charges d’exploitation, se sont traduits par une augmentation de 1 M$ US (1 M$) de la perte par rapport au premier trimestre de 2021. Pour Putnam, il n’y avait aucune différence entre le bénéfice net (la perte nette) et le bénéfice fondamental (la perte fondamentale).

- Putnam continue de maintenir un solide rendement des placements – Au 31 mars 2022, environ 83 % et 87 % des actifs des fonds de Putnam ont affiché un rendement supérieur à la médiane des fonds classés par Lipper, sur des périodes de trois ans et de cinq ans, respectivement. De plus, 58 % et 69 % des actifs des fonds de Putnam ont affiché un rendement qui se situe dans le quartile supérieur des fonds classés par Lipper, sur des périodes de trois ans et de cinq ans, respectivement. Parmi les fonds de Putnam, 25 ont actuellement une note de quatre ou de cinq étoiles accordée par Morningstar.

EXPLOITATION EUROPÉENNE

- Bénéfice fondamental de 245 M$ et bénéfice net de 219 M$ pour l’exploitation européenne au premier trimestre – Le bénéfice fondamental s’est établi à 245 M$ pour le premier trimestre de 2022, en hausse de 22 % par rapport au premier trimestre de 2021, principalement en raison des résultats favorables au chapitre des placements au Royaume-Uni, de la hausse des honoraires en Irlande, ainsi que des résultats favorables au chapitre de la mortalité en Irlande et au Royaume-Uni. Ces facteurs ont été contrebalancés en partie par les résultats moins favorables enregistrés au chapitre des rentes au Royaume-Uni et par le raffermissement du dollar canadien. Le bénéfice net s’est chiffré à 219 M$ au premier trimestre de 2022, en hausse de 24 M$, soit 12 %, comparativement au premier trimestre de 2021, principalement en raison de la hausse du bénéfice fondamental et de l’incidence plus favorable des marchés relativement à l’immobilier. Ces éléments ont été partiellement contrebalancés par l’incidence défavorable de la révision des hypothèses actuarielles et des autres mesures prises par la direction, les coûts liés aux acquisitions en Irlande et les incidences défavorables liées aux marchés en Irlande et en Allemagne.

- Souscriptions7 solides de produits d’assurance et de rentes et de gestion de patrimoine – Au premier trimestre de 2022, les souscriptions de produits d’assurance et de rentes ont augmenté de 100 % et les souscriptions de produits de gestion de patrimoine, de 59 % par rapport à la période correspondante de 2021.

- Flux de trésorerie nets positifs des produits de gestion du patrimoine et de placement seulement – Au premier trimestre de 2022, les produits de gestion du patrimoine et de placement seulement ont enregistré des entrées nettes positives de l’actif administré de 1,4 G$ chacun, pour des entrées nettes positives totales de l’actif administré de 2,8 G$.

7 Se reporter à la rubrique Glossaire du rapport de gestion intermédiaire du premier trimestre de 2022 de la compagnie pour obtenir de plus amples renseignements sur la composition des autres actifs gérés et des souscriptions.

SOLUTIONS DE GESTION DU CAPITAL ET DES RISQUES

- Bénéfice fondamental de 170 M$ et bénéfice net de 169 M$ pour le secteur Solutions de gestion du capital et des risques au premier trimestre – Au premier trimestre de 2022, le bénéfice fondamental s’est établi à 170 M$, en hausse de 17 % par rapport au premier trimestre de 2021, principalement en raison des résultats moins défavorables en ce qui concerne les sinistres au chapitre des activités d’assurance vie aux États-Unis, de l’incidence favorable des nouvelles affaires et des résultats favorables au chapitre de la longévité.

- Poursuite de l’expansion sur le marché mondial de la réassurance – Au premier trimestre de 2022, le secteur Solutions de gestion du capital et des risques a continué d’accroître sa présence à l’échelle internationale et a conclu une convention de réassurance de prêts hypothécaires avec une compagnie d’assurance en Israël. De plus, la compagnie a continué d’accroître sa présence sur le marché de l’assurance maladie aux États-Unis et a ainsi conclu un certain nombre de conventions de réassurance durant le trimestre.

DIVIDENDES TRIMESTRIELS

Le conseil d’administration a approuvé le versement d’un dividende trimestriel de 0,4900 $ par action sur les actions ordinaires de Lifeco payable le 30 juin 2022 aux actionnaires inscrits à la fermeture des bureaux le 2 juin 2022.

De plus, le conseil d’administration a approuvé le versement des dividendes trimestriels sur les actions privilégiées de Lifeco de la manière suivante :

Actions privilégiées de premier rang |

Date de clôture des registres |

Date de paiement |

Montant par action |

|

Série G |

2 juin 2022 |

30 juin 2022 |

0,3250 |

$ |

Série H |

2 juin 2022 |

30 juin 2022 |

0,30313 |

$ |

Série I |

2 juin 2022 |

30 juin 2022 |

0,28125 |

$ |

Série L |

2 juin 2022 |

30 juin 2022 |

0,353125 |

$ |

Série M |

2 juin 2022 |

30 juin 2022 |

0,3625 |

$ |

Série N |

2 juin 2022 |

30 juin 2022 |

0,109313 |

$ |

Série P |

2 juin 2022 |

30 juin 2022 |

0,3375 |

$ |

Série Q |

2 juin 2022 |

30 juin 2022 |

0,321875 |

$ |

Série R |

2 juin 2022 |

30 juin 2022 |

0,3000 |

$ |

Série S |

2 juin 2022 |

30 juin 2022 |

0,328125 |

$ |

Série T |

2 juin 2022 |

30 juin 2022 |

0,321875 |

$ |

Série Y |

2 juin 2022 |

30 juin 2022 |

0,28125 |

$ |

Les dividendes dont il est question ci-dessus sont des dividendes admissibles aux fins de la Loi de l’impôt sur le revenu (Canada) et de toute loi provinciale similaire.

Vous trouverez ci-jointes les principales données financières.

GREAT-WEST LIFECO INC.

Great-West Lifeco est une société de portefeuille internationale spécialisée dans les services financiers ayant des participations dans l’assurance vie, l’assurance maladie, les services de retraite et de placement, la gestion d’actifs et la réassurance. Elle exerce ses activités au Canada, aux États-Unis et en Europe sous les marques de la Canada Vie, d’Empower, de Putnam Investments et de Irish Life. À la fin de 2021, ses compagnies comptaient environ 28 000 employés, 215 000 relations conseillers et des milliers de partenaires de la distribution – tous au service de plus de 33 millions de relations clients dans l’ensemble de ces régions. Les actions de Great-West Lifeco se négocient à la Bourse de Toronto (TSX) sous le symbole GWO et la compagnie est membre du groupe de sociétés de Power Corporation. Pour en apprendre davantage, consultez greatwestlifeco.com/fr.

Mode de présentation

Les états financiers consolidés intermédiaires résumés non audités de Lifeco ont été préparés conformément aux Normes internationales d’information financière (les normes IFRS), sauf indication contraire, et constituent la base des chiffres présentés dans le présent communiqué, sauf indication contraire.

Mise en garde à l’égard des déclarations prospectives

Le présent communiqué de presse peut renfermer des déclarations prospectives. Les déclarations prospectives comprennent des énoncés de nature prévisionnelle, dépendent de conditions ou d’événements futurs ou s’y rapportent, ou comprennent des termes comme « prévoir », « s’attendre à », « avoir l’intention de », « compter », « croire », « estimer », « objectif », « cible », « potentiel », d’autres expressions semblables ainsi que les formes négatives, futures ou conditionnelles de ces termes. Les déclarations de cette nature peuvent porter, notamment, sur l’exploitation, les activités, la situation financière, la performance financière prévue (y compris les produits, le bénéfice ou les taux de croissance), les stratégies ou les perspectives commerciales courantes, les objectifs liés au climat, la conjoncture mondiale prévue, ainsi que les mesures futures que la compagnie pourrait prendre, y compris les déclarations qu’elle pourrait faire à propos des projections relatives aux coûts (notamment à la contrepartie différée), aux avantages, au calendrier des activités d’intégration et aux synergies en matière de produits et de charges liés aux acquisitions et aux dessaisissements, notamment en ce qui concerne l’acquisition des affaires de retraite à service complet de Prudential Financial Inc. (Prudential), de Personal Capital Corporation (Personal Capital) et des activités de services de retraite de Massachusetts Mutual Life Insurance Company (MassMutual), des activités prévues en matière de gestion du capital et de l’utilisation prévue du capital, de l’estimation des sensibilités au risque relatif à la suffisance du capital, des montants prévus des dividendes, des réductions de coûts et des économies prévues, des dépenses ou des investissements prévus (notamment les investissements dans l’infrastructure technologique et dans les capacités et solutions numériques), du calendrier et de l’achèvement de la coentreprise entre Allied Irish Banks plc et Canada Life Irish Holding Company Limited, de l’incidence des faits nouveaux en matière de réglementation sur la stratégie d’affaires et les objectifs de croissance de la compagnie, des effets que la crise sanitaire causée par la pandémie de coronavirus (COVID-19) pourrait avoir sur l’économie et les marchés, et par conséquent sur les activités commerciales, les résultats financiers et la situation financière de la compagnie.

Les déclarations prospectives sont fondées sur des prédictions, des prévisions, des estimations, des projections, des attentes et des conclusions à l’égard d’événements futurs qui étaient établies au moment des déclarations et sont, par leur nature, assujetties, entre autres, à des risques, à des incertitudes et à des hypothèses concernant la compagnie, à des facteurs économiques et au secteur des services financiers dans son ensemble, y compris les secteurs de l’assurance, des fonds communs de placement et des solutions de retraite. Ces déclarations ne garantissent pas la performance financière future, et le lecteur est prié de noter que les événements et les résultats réels pourraient s’avérer significativement différents de ceux qui sont énoncés ou sous-entendus dans les déclarations prospectives. Plusieurs de ces hypothèses reposent sur des facteurs et des événements sur lesquels la compagnie n’exerce aucun contrôle, et rien ne garantit qu’elles se révéleront exactes. L’écart potentiel entre les résultats réels et ceux présentés dans les déclarations prospectives peut dépendre de plusieurs facteurs, faits nouveaux et hypothèses, ce qui comprend, de façon non limitative, la gravité, l’ampleur et les effets de la pandémie de COVID-19 (notamment les répercussions que la pandémie de COVID-19 et les mesures prises par les gouvernements et les entreprises en réponse à celle-ci auront sur l’économie et sur les résultats financiers, la situation financière et les activités de la compagnie), la durée des effets de la COVID-19 et la disponibilité et l’adoption de divers vaccins, l’efficacité des vaccins, l’émergence de variants de la COVID-19, les tensions géopolitiques et les répercussions économiques connexes, les hypothèses relatives aux ventes, aux honoraires, aux ventilations d’actifs, aux déchéances, aux cotisations aux régimes, aux rachats et aux rendements du marché, la capacité d’intégrer les acquisitions de Personal Capital et des activités de services de retraite de MassMutual et de Prudential, la capacité de tirer parti des activités de services de retraite d’Empower, de Personal Capital, de MassMutual et de Prudential et de réaliser les synergies prévues, le comportement des clients (y compris les réactions des clients aux nouveaux produits), la réputation de la compagnie, les prix du marché pour les produits offerts, le niveau des souscriptions, les primes reçues, les honoraires, les charges, les résultats au chapitre de la mortalité et de la morbidité, les taux de déchéance des régimes et des polices, les cotisations nettes des participants, les ententes de réassurance, les besoins de liquidités, les exigences de capital, les notations, les impôts, l’inflation, les taux d’intérêt et de change, la valeur des placements, les activités de couverture, les marchés boursiers et financiers mondiaux (y compris l’accès continu aux marchés boursiers et aux marchés des titres d’emprunt), la situation financière des secteurs et des émetteurs de titres d’emprunt (notamment les faits nouveaux et la volatilité découlant de la pandémie de COVID-19, particulièrement dans certains secteurs compris dans le portefeuille de placements de la compagnie), la concurrence, la dépréciation du goodwill et des autres immobilisations incorporelles, la capacité de la compagnie à mettre à exécution les plans stratégiques et à y apporter des changements, les changements technologiques, les violations ou les défaillances des systèmes informatiques et de la sécurité (y compris les cyberattaques), les paiements requis aux termes de produits de placement, les changements sur le plan de la réglementation et des lois locales et internationales, les changements de méthodes comptables et l’incidence de l’application de changements de méthodes comptables futurs, les changements de normes actuarielles, les décisions judiciaires ou réglementaires inattendues, les catastrophes, le maintien et la disponibilité du personnel et des tiers prestataires de services, la capacité de la compagnie à effectuer des transactions stratégiques et à intégrer les acquisitions, les changements significatifs imprévus à l’égard des installations, des relations avec les clients et les employés et des ententes liées aux créances de la compagnie, le niveau des efficiences administratives et opérationnelles, les changements des organisations de commerce, ainsi que d’autres conditions générales sur le plan économique et politique ou relatives aux marchés en Amérique du Nord et à l’échelle internationale. De plus, pendant que nous travaillons à l’atteinte de nos objectifs liés au climat, des facteurs externes indépendants de la volonté de Lifeco pourraient freiner la réalisation de ces objectifs, notamment les degrés variables d’efforts de décarbonisation entre les économies, le besoin de politiques climatiques réfléchies partout dans le monde, l’amélioration et l’accroissement des données, les méthodologies raisonnablement validées, les avancées technologiques, l’évolution du comportement des consommateurs, les défis relatifs à l’équilibre entre les objectifs d’émissions intermédiaires et une transition juste et ordonnée, ainsi que d’autres facteurs comme les obligations juridiques et réglementaires.

Le lecteur est prié de noter que la liste des hypothèses et facteurs précités n’est pas exhaustive et qu’il existe d’autres facteurs mentionnés dans d’autres documents déposés auprès des autorités de réglementation des valeurs mobilières, y compris ceux figurant dans le rapport de gestion annuel de 2021 de la compagnie aux rubriques Gestion des risques et pratiques relatives au contrôle et Sommaire des estimations comptables critiques, ainsi que dans la notice annuelle de la compagnie datée du 9 février 2022, à la rubrique Facteurs de risque. Ces documents ainsi que d’autres documents déposés peuvent être consultés à l’adresse www.sedar.com. Le lecteur est également invité à examiner attentivement ces facteurs, ainsi que d’autres facteurs, les incertitudes et les événements éventuels, et à ne pas se fier indûment aux déclarations prospectives.

À moins que la loi applicable ne l’exige expressément, la compagnie n’a pas l’intention de mettre à jour les déclarations prospectives à la lumière de nouveaux renseignements, d’événements futurs ou autrement.

Mise en garde à l’égard des mesures financières et des ratios non conformes aux PCGR

Le présent communiqué de presse contient certaines mesures financières non conformes aux PCGR et certains ratios non conformes aux PCGR, tels qu’ils sont définis dans le Règlement 52-112 sur l’information concernant les mesures financières non conformes aux PCGR et d’autres mesures financières. Les mesures financières non conformes aux PCGR sont désignées, sans s’y limiter, par les termes « bénéfice fondamental (perte fondamentale) », « bénéfice fondamental (perte fondamentale) (en dollars américains) » et « actif administré ». Les ratios non conformes aux PCGR sont désignés, sans s’y limiter, par les termes « bénéfice fondamental par action ordinaire » et « rendement des capitaux propres fondamental ». Les mesures financières et ratios non conformes aux PCGR constituent, pour la direction et les investisseurs, des mesures additionnelles de la performance qui les aident à évaluer les résultats lorsqu’il n’existe aucune mesure comparable conforme aux PCGR (les normes IFRS). Toutefois, ces mesures financières et ratios non conformes aux PCGR n’ont pas de définition normalisée prescrite par les PCGR (les normes IFRS) et ne peuvent être comparées directement à des mesures semblables utilisées par d’autres sociétés. Se reporter à la rubrique Mesures financières et ratios non conformes aux PCGR du présent communiqué de presse pour consulter les rapprochements appropriés entre ces mesures et les mesures conformes aux PCGR, ainsi que pour obtenir de plus amples renseignements sur chaque mesure et ratio.

Conférence téléphonique portant sur le premier trimestre

La conférence téléphonique et la webémission audio portant sur le premier trimestre de Lifeco auront lieu le 5 mai 2022 à 15 h 30 (heure de l’Est). On peut y accéder par le site greatwestlifeco.com/fr/nouvelles-et- evenements/evenements ou par téléphone en composant le :

- 416 915-3239 pour les participants de la région de Toronto;

- 1 800 319-4610 pour les participants du reste de l’Amérique du Nord.

Il sera possible d’écouter la conférence téléphonique en différé jusqu’au 5 juin 2022. Pour ce faire, il suffit de composer le 1 855 669-9658 ou le 604 674-8052 (code d’accès : 8893). Il sera possible de visionner la webémission archivée sur le site greatwestlifeco.com/fr.

Source et renseignements :

Relations avec les médias

Liz Kulyk

204 391-8515

liz.kulyk@canadalife.com

Relations avec les investisseurs

Deirdre Neary

647 328-2134

deirdre.neary@canadalife.com

Télécharger