2023-02-08

Great-West Lifeco annonce ses résultats pour le quatrième trimestre de 2022, ainsi qu’une hausse de 6 % de son dividende

Le présent communiqué sur les résultats de Great-West Lifeco Inc. devrait être lu parallèlement au rapport de gestion et aux états financiers consolidés annuels de la compagnie pour l’exercice clos le 31 décembre 2022, qui ont été préparés conformément aux Normes internationales d’information financière (les normes IFRS), telles qu’elles sont publiées par l’International Accounting Standards Board, sauf indication contraire. Ces rapports se trouvent sur le site greatwestlifeco.com/fr à la rubrique Rapports financiers. Des renseignements supplémentaires sur Great-West Lifeco sont accessibles sur le site sedar.com. Les lecteurs sont priés de se reporter aux paragraphes de mise en garde à l’égard des déclarations prospectives et des mesures financières et ratios non conformes aux PCGR à la fin du présent communiqué. Tous les chiffres sont exprimés en millions de dollars canadiens, à moins d’indication contraire.

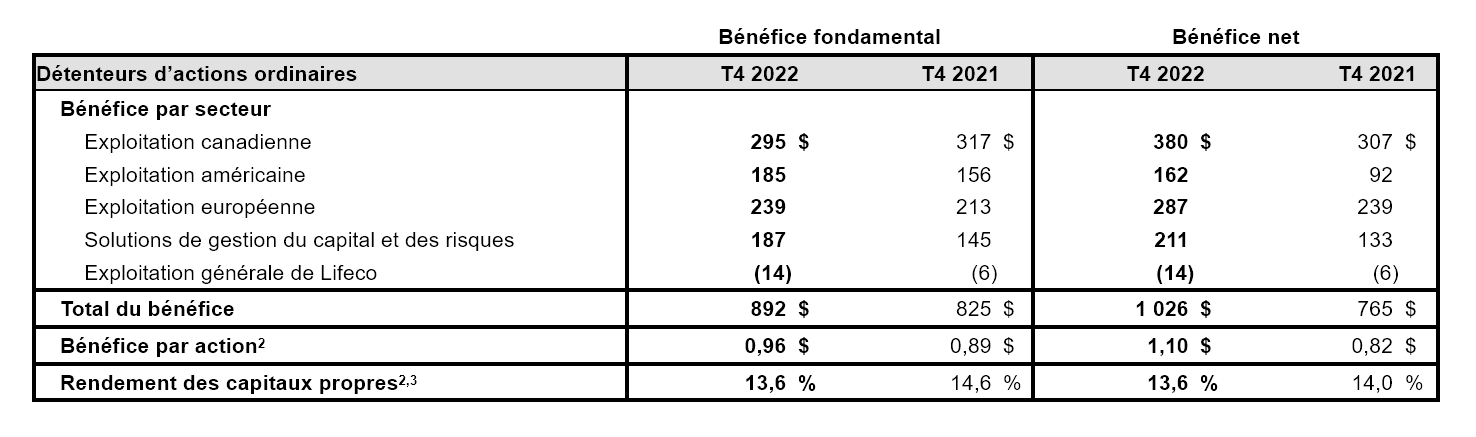

Winnipeg, le 8 février 2023. – Great-West Lifeco Inc. (Lifeco ou la compagnie) a annoncé aujourd’hui ses résultats pour le quatrième trimestre de 2022. Le bénéfice net s’est chiffré à 1 026 M$ et le bénéfice fondamental1, à 892 M$, en hausse comparativement à 765 M$ et à 825 M$ au quatrième trimestre de 2021, respectivement.

« La performance de Great-West Lifeco pour le quatrième trimestre a été solide malgré le contexte d’instabilité macroéconomique persistante. Chacun de nos secteurs d’activité a continué de respecter ses engagements envers nos parties prenantes, tout en réalisant des progrès à l’égard des priorités stratégiques, notamment en ce qui a trait aux activités d’intégration d’Empower aux États-Unis », a déclaré Paul Mahon, président et chef de la direction de Great-West Lifeco. « Nous sommes satisfaits de la trajectoire que suivent notre chiffre d’affaires et nos résultats nets, qui est rendue possible grâce à une gestion efficace des risques et à une répartition prudente du capital dans l’ensemble de nos activités diversifiées. Compte tenu de notre bonne lancée et de nos solides résultats, nous avons augmenté notre dividende aux détenteurs d’actions ordinaires de 6 %. »

Principaux points saillants financiers

Bien que le rythme des hausses des taux d’intérêt ait ralenti au quatrième trimestre, les taux d’intérêt ont continué d’augmenter de façon générale alors que les banques centrales ont réagi à l’inflation élevée et généralisée qui influe sur la confiance des entreprises et des consommateurs. Les marchés boursiers sont demeurés volatils et leurs niveaux à la fin de la période étaient supérieurs à ceux affichés au 30 septembre 2022. Toutefois, par rapport au quatrième trimestre de l’exercice précédent, les niveaux moyens des marchés boursiers pour le trimestre ont diminué au Canada, aux États-Unis et en Europe, la baisse se situant entre 7 % et 16 %, alors qu’ils sont demeurés stables au Royaume-Uni. De plus, le dollar canadien s’est notablement déprécié par rapport à la livre sterling et à l’euro, mais il s’est raffermi par rapport au dollar américain par rapport au quatrième trimestre de 2021.

Malgré des conditions de marché difficiles, les résultats de Lifeco reflètent la résilience de son portefeuille d’activités diversifié ainsi que l’importance accordée à l’efficience opérationnelle. Les résultats solides du secteur Solutions de gestion du capital et des risques et de l’exploitation européenne ont permis de compenser les résultats modérés de l’exploitation canadienne, particulièrement au sein de l’unité Client individuel, et des activités de gestion du patrimoine de la compagnie fondées sur les honoraires au sein des exploitations canadienne et américaine.

Le bénéfice fondamental par action s’est établi à 0,96 $ pour le quatrième trimestre de 2022, en hausse par rapport à 0,89 $ il y a un an. Cette augmentation est principalement attribuable à la croissance plus marquée des nouvelles affaires dans le secteur Solutions de gestion du capital et des risques, au bénéfice fondamental de 64 M$ (47 M$ US) lié à l’acquisition des activités de services de retraite de Prudential Financial, Inc. (Prudential) et aux résultats favorables enregistrés au sein de l’exploitation européenne et du secteur Solutions de gestion du capital et des risques. L’augmentation a été partiellement contrebalancée par la baisse des honoraires au sein des exploitations canadienne et américaine, ainsi que par les résultats moins favorables enregistrés au sein de l’exploitation canadienne.

Le bénéfice net par action présenté s’est chiffré à 1,10 $ pour le quatrième trimestre de 2022, en hausse comparativement à 0,82 $ il y a un an, ce qui est principalement attribuable à la hausse du bénéfice fondamental ainsi qu’aux incidences plus favorables liées aux marchés sur les passifs et à la révision des hypothèses actuarielles. De plus, l’incidence nette de la réévaluation du montant net de l’actif d’impôt différé et des provisions techniques découlant d’une hausse du taux d’imposition fédéral des sociétés au Canada quasi adoptée au cours du quatrième trimestre de 2022 a été favorable pour la compagnie. Ces éléments ont été contrebalancés en partie par la hausse des coûts de restructuration et d’intégration au sein de l’exploitation américaine.

Au quatrième trimestre de 2022, le rendement des capitaux propres et le rendement des capitaux propres fondamental se sont établis à 13,6 %, un résultat toujours solide. Le rendement des capitaux propres fondamental était légèrement inférieur à la fourchette cible de la compagnie, en raison des obstacles macroéconomiques persistants observés au cours du trimestre.

1 Le bénéfice fondamental est une mesure financière non conforme aux PCGR. Se reporter à la rubrique Mesures financières et ratios non conformes aux PCGR du présent document pour obtenir de plus amples renseignements.

2 Le bénéfice fondamental par action et le rendement des capitaux propres fondamental sont des ratios non conformes aux PCGR. Se reporter à la rubrique Mesures financières et ratios non conformes aux PCGR du présent document pour obtenir de plus amples renseignements.

3 Le rendement des capitaux propres fondamental et le rendement des capitaux propres sont calculés à l’aide du bénéfice et des capitaux propres attribuables aux détenteurs d’actions ordinaires applicables pour les quatre derniers trimestres.

Faits saillants de l’exploitation

Performance par rapport aux objectifs financiers à moyen terme en 2022

- Le bénéfice fondamental par action4 annuel de Lifeco de 3,455 $ a diminué de 1,5 % par rapport à 2021 (taux de croissance annuel composé5 de 8,8 % pour les cinq derniers exercices), alors que l’objectif annuel était de 8 % à 10 %.

- Le rendement des capitaux propres fondamental4 de Lifeco pour 2022 s’est établi à 13,6 % (rendement des capitaux propres fondamental moyen de 13,1 % pour les cinq derniers exercices), alors que l’objectif était de 14 % à 15 %.

- Le ratio de distribution fondamental4 de Lifeco pour 2022 s’est établi à 56,7 % (ratio de distribution moyen de 58,3 % pour les cinq derniers exercices), alors que l’objectif était de 45 % à 55 %.

Progrès réalisés au cours du trimestre relativement aux principales transactions stratégiques

- Au 31 décembre 2022, la compagnie avait achevé l’intégration des affaires de retraite de Massachusetts Mutual Life Insurance Company (MassMutual) et réalisé des synergies de coûts annualisées avant impôt de 160 M$ US, ce qui est conforme aux attentes initiales. Empower est en voie de réaliser des synergies annualisées relatives aux produits de 30 M$ US avant impôt en 2024, et les synergies relatives aux produits devraient continuer de croître après 2024. Empower a engagé des charges de restructuration et d’intégration avant impôt de 125 M$ US liées à l’acquisition de MassMutual, dont un montant de 116 M$ US a été passé en charges, ce qui est conforme aux attentes initiales.

4 Cette mesure est un ratio non conforme aux PCGR. Se reporter à la rubrique Mesures financières et ratios non conformes aux PCGR du présent document pour obtenir de plus amples renseignements.

5 Le calcul du bénéfice fondamental de 2017 exclut des éléments du bénéfice net, comme il est indiqué à la rubrique Mesures financières et ratios non conformes aux PCGR du présent document. De plus, la compagnie a exclu le bénéfice lié aux activités transférées à Protective Life en vertu d’une convention de réassurance à caractère indemnitaire en 2019 afin de fournir une comparaison plus précise du taux de croissance sur cinq ans. Le bénéfice fondamental de 2017 s’est chiffré à 2 244 M$ et le bénéfice fondamental par action, à 2,269 $, comparativement à un bénéfice net de 2 149 M$ et à un bénéfice net par action de 2,173 $, respectivement. Les éléments exclus du bénéfice fondamental de 2017 tiennent compte de l’incidence favorable de 243 M$ de la révision des hypothèses actuarielles et autres mesures prises par la direction, des incidences défavorables liées aux marchés sur les passifs de 3 M$, des coûts de restructuration et d’intégration de 160 M$, d’une charge nette de 122 M$ à la cession d’entreprises, d’une charge nette de 216 M$ découlant de l’incidence des lois fiscales et d’un bénéfice lié aux activités transférées à Protective Life en 2019 de 163 M$.

- La compagnie avait achevé l’intégration de Personal Capital Corporation (Personal Capital) au 31 décembre 2022. À ce jour, la compagnie a engagé des coûts de restructuration et d’intégration avant impôt de 57 M$ US, dont un montant de 43 M$ US a été passé en charges, ce qui est conforme aux attentes initiales.

- Les activités d’intégration liées à Prudential se poursuivent, et la compagnie reste convaincue que les synergies en matière de rétention des clients et de charges sont toujours en voie d’être réalisées. Au 31 décembre 2022, des synergies de coûts annualisées avant impôt de 43 M$ US avaient été réalisées. Des synergies relatives aux produits de 20 M$ US, sur une base annualisée, sont attendues d’ici la fin de 2024 et devraient augmenter pour atteindre 50 M$ US d’ici 2026.

Maintien de la vigueur du capital et de la flexibilité financière

- La situation de capital de la compagnie demeurait solide au 31 décembre 2022; le ratio du TSAV4, 6 de la Canada Vie, principale filiale en exploitation de Lifeco au Canada, s’est chiffré à 120 %, ce qui représente une hausse de deux points pour le trimestre découlant de l’incidence du bénéfice, déduction faite des dividendes, et de l’application progressive de la modification du scénario de risque de taux d’intérêt lié au TSAV en Amérique du Nord, qui se poursuit, ainsi que des fluctuations des devises. L’augmentation a été partiellement contrebalancée par la hausse du capital nécessaire au soutien de la croissance des activités et par l’incidence des fluctuations des taux d’intérêt.

Un actif consolidé de 701 G$ et un actif administré7 de 2,5 billions de dollars

- L’actif consolidé s’est chiffré à 701 G$ et l’actif administré, à 2,5 billions de dollars au 31 décembre 2022, en hausse de 11 % et de 9 %, respectivement, par rapport au 31 décembre 2021.

Rigueur dans la prise de décision pour favoriser la croissance

Lifeco continue de concentrer ses efforts sur ses principales stratégies : offrir des solutions en matière de sécurité et de bien-être financiers en milieu de travail, offrir une gestion du patrimoine axée sur les services-conseils, offrir une solide gestion d’actifs et de placements et tirer parti de l’expertise en matière de gestion des risques et du capital.

EXPLOITATION CANADIENNE

- La Canada Vie se prépare à appuyer le bien-être de 1,5 million de Canadiens de plus couverts par le Régime de soins de santé de la fonction publique (le RSSFP). La compagnie se dote de capacités numériques supplémentaires qui seront exploitées par le reste de l’unité Client collectif afin d’améliorer l’efficience et le service à la clientèle. Par exemple, la compagnie a enrichi ses sites pour les participants de régimes afin de permettre un accès encore plus rapide; les participants peuvent s’inscrire afin d’accéder à leur régime et de consulter les renseignements sur leurs couvertures, avant même qu’ils ne soient pleinement admissibles à leurs avantages en matière d’emploi.

- L’Approche client pour les participants de régime a changé de nom pour devenir l’Accès Liberté. La compagnie met cette marque à profit et renomme plusieurs produits offerts directement aux consommateurs distribués par l’unité Client collectif afin de les offrir sous la bannière Accès Liberté. Une équipe spécialisée se consacrera à la distribution de ces produits et à l’offre de l’Accès Liberté pour les Canadiens.

- La Canada Vie continue de moderniser sa plateforme technologique existante et d’élargir les fonctionnalités numériques et la couverture de son application SimplementProtégé afin d’améliorer l’expérience des conseillers et des clients. Ces avancées viennent à la suite de l’acquisition de participations majoritaires dans deux cabinets de distribution plus tôt en 2022 afin de continuer de renforcer le réseau de distribution de la compagnie.

- Au cours du quatrième trimestre de 2022, la Canada Vie s’est dotée de capacités de traitement des demandes de règlement à Bangalore, en Inde. L’expansion a recours aux activités existantes d’Empower afin d’assurer son efficience et vient appuyer notre service de soutien en matière d’indemnités au Canada et nos ressources complémentaires existants en permettant à la compagnie de traiter les demandes de règlement des Canadiens pratiquement 24 heures par jour, cinq jours par semaine, afin de répondre aux attentes des clients et d’offrir une meilleure expérience.

6 Le ratio du Test de suffisance du capital des sociétés d’assurance-vie (TSAV) est fondé sur les résultats consolidés de La Compagnie d’Assurance du Canada sur la Vie (la Canada Vie), la principale filiale en exploitation de Lifeco au Canada. Le ratio du TSAV est calculé conformément à la ligne directrice Test de suffisance du capital des sociétés d’assurance-vie du Bureau du surintendant des institutions financières (le BSIF). Se reporter à la rubrique Gestion et suffisance du capital du rapport de gestion annuel de 2022 de la compagnie pour obtenir de plus amples renseignements.

7 L’actif administré est une mesure financière non conforme aux PCGR. Se reporter à la rubrique Mesures financières et ratios non conformes aux PCGR du présent document pour obtenir de plus amples renseignements.

EXPLOITATION AMÉRICAINE

Outre les mises à jour à l’égard des transactions stratégiques mentionnées ci-dessus :

- Chez Empower, les efforts d’intégration de MassMutual sont pratiquement achevés, les taux de rétention des clients, de l’actif et des produits étant de plus de 86 %, ce qui surpasse les objectifs initiaux. La compagnie a réalisé des synergies de coûts annualisées finales de 160 M$ US avant impôt, ce qui est conforme aux attentes initiales.

- Empower continue de développer ses activités de détail en tirant parti des capacités de Personal Capital, en vue d’offrir des solutions hybrides et numériques en matière de conseil et de gestion du patrimoine afin d’accroître la pénétration dans le secteur des activités de détail, ce qui lui a permis de réaliser une croissance impressionnante des souscriptions de 15 % par rapport au troisième trimestre de 2022, malgré la volatilité des marchés.

- Putnam a maintenu un solide rendement des placements. Au 31 décembre 2022, environ 73 % et 78 % des actifs des fonds de Putnam ont affiché un rendement supérieur à la médiane des fonds classés par Lipper, sur des périodes de trois ans et de cinq ans, respectivement. De plus, 43 % et 66 % des actifs des fonds de Putnam ont affiché un rendement qui se situe dans le quartile supérieur des fonds classés par Lipper, sur des périodes de trois ans et de cinq ans, respectivement. Parmi les fonds de Putnam, 40 ont actuellement une note de quatre ou de cinq étoiles accordée par Morningstar.

- En 2022, Putnam a fait une série d’annonces relatives à ses produits afin de faire face à l’évolution de la demande sur le marché pour les options de placement durables, y compris le lancement en janvier 2023 de cinq fonds négociés en bourse (FNB) transparents à gestion active, le repositionnement de la série de fonds à date cible Putnam RetirementReady, qui deviendra la série de fonds Putnam Sustainable Retirement et le lancement de deux nouveaux FNB d’actions transparents et à gestion active axés sur les sociétés de développement des entreprises, ainsi que sur les sociétés qui exercent leurs activités à l’intersection de la technologie et de la biologie.

EXPLOITATION EUROPÉENNE

Au sein de l’exploitation européenne, la compagnie a fait progresser ses transactions stratégiques en Irlande, élargissant par le fait même son échelle opérationnelle et ses offres à la clientèle.

- Au cours du deuxième trimestre de 2021, une entente de coentreprise à parts égales a été conclue par Allied Irish Banks plc (AIB) et Canada Life Irish Holding Company Limited afin de créer une nouvelle compagnie d’assurance vie. En décembre 2022, la banque centrale d’Irlande (Central Bank of Ireland) a donné son autorisation de principe relativement à l’entente de coentreprise.

- Au quatrième trimestre de 2022, Irish Life a terminé le transfert du portefeuille d’Ark Life Assurance Company dac (Ark Life), qui a été intégré à la division de détail d’Irish Life avec prise d’effet le 1er octobre 2022. Irish Life Group Limited avait acheté Ark Life le 1er novembre 2021. Au cours du quatrième trimestre de 2022, Ark Life Assurance Company dac a changé sa dénomination sociale pour Irish Life Ark Dublin dac.

SOLUTIONS DE GESTION DU CAPITAL ET DES RISQUES

- Le secteur Solutions de gestion du capital et des risques a continué de croître en offrant des solutions sur mesure aux clients tout en diversifiant davantage le portefeuille. En 2022, il a élargi sa présence à l’échelle internationale dans de nouveaux marchés ciblés, notamment en Asie, tout en continuant de mettre l’accent sur les principaux marchés et sur l’expansion des produits en Europe et aux États-Unis.

La compagnie a l’intention d’effectuer des investissements stratégiques, qu’ils soient internes ou sous forme d’acquisitions, dans le but de favoriser la croissance et la productivité tout en restant très disciplinée en ce qui a trait aux risques et aux charges, afin de fournir une valeur à long terme durable à ses clients et à ses actionnaires.

RÉSULTATS D’EXPLOITATION SECTORIELS

Aux fins de la présentation de l’information, les résultats d’exploitation consolidés de Lifeco sont regroupés en cinq secteurs à présenter, soit l’exploitation canadienne, l’exploitation américaine, l’exploitation européenne, le secteur Solutions de gestion du capital et des risques et l’exploitation générale de Lifeco, lesquels reflètent la structure de gestion et la structure interne de la compagnie. Pour obtenir de plus amples informations, se reporter au rapport de gestion annuel de la compagnie pour 2022.

EXPLOITATION CANADIENNE

- Bénéfice fondamental de 295 M$ et bénéfice net de 380 M$ pour l’exploitation canadienne au quatrième trimestre – Le bénéfice fondamental s’est établi à 295 M$ pour le quatrième trimestre de 2022, en baisse de 7 % par rapport au quatrième trimestre de 2021, principalement en raison de la baisse des honoraires attribuable à une diminution des actifs, et des résultats moins favorables au chapitre des produits individuels d’assurance et des placements. Ces éléments ont été partiellement contrebalancés par les modifications de certaines estimations liées à l’impôt et par les solides résultats au chapitre de l’invalidité de longue durée dans l’unité Client collectif découlant de la gestion efficace des demandes de règlement et de la rigueur des mesures qui ont été prises relativement aux prix. Le bénéfice net pour le quatrième trimestre de 2022 s’est établi à 380 M$, en hausse par rapport à 307 M$ au quatrième trimestre de 2021, principalement en raison de l’incidence favorable de 84 M$ découlant de l’augmentation du taux d’imposition prévu par la loi au Canada.

EXPLOITATION AMÉRICAINE

- Bénéfice fondamental de 151 M$ US (206 M$) et bénéfice net de 138 M$ US (187 M$) pour l’unité Services financiers de l’exploitation américaine au quatrième trimestre – L’unité Services financiers de l’exploitation américaine a affiché un bénéfice fondamental de 151 M$ US (206 M$) pour le quatrième trimestre de 2022, en hausse de 41 M$ US, soit 37 %, par rapport au quatrième trimestre de 2021. Cette augmentation est principalement attribuable au bénéfice fondamental de 47 M$ US lié à l’acquisition de Prudential et à la hausse de l’apport des placements. Ces facteurs ont été contrebalancés en partie par la baisse des honoraires provoquée par le déclin des marchés boursiers, en moyenne, et par la diminution des volumes de transactions ainsi que par la hausse des charges découlant de la croissance des activités.

- Croissance de l’actif administré et du nombre de comptes de participants pour Empower – L’actif administré d’Empower se chiffrait à 1,3 billion de dollars américains au 31 décembre 2022, une hausse comparativement à 1,2 billion de dollars américains au 31 décembre 2021. Le nombre de comptes de participants d’Empower a augmenté, passant de 13,0 millions au 31 décembre 2021 et de 17,5 millions au 30 septembre 2022 à 17,8 millions au 31 décembre 2022. La hausse de l’actif administré et du nombre de participants par rapport au 31 décembre 2021 s’explique principalement par l’acquisition de Prudential.

- Perte nette de 20 M$ US (27 M$) pour Putnam au quatrième trimestre – La perte nette de Putnam s’est établie à 20 M$ US (27 M$) pour le quatrième trimestre de 2022, comparativement à un bénéfice net de 35 M$ US (43 M$) pour le quatrième trimestre de 2021, principalement en raison de la baisse des honoraires liés aux autres actifs administrés8 et de l’incidence défavorable de certains éléments fiscaux. Pour Putnam, il n’y avait aucune différence entre le bénéfice net (la perte nette) et le bénéfice fondamental (la perte fondamentale).

EXPLOITATION EUROPÉENNE

- Bénéfice fondamental de 239 M$ et bénéfice net de 287 M$ pour l’exploitation européenne au quatrième trimestre – Le bénéfice fondamental s’est établi à 239 M$ pour le quatrième trimestre de 2022, en hausse de 12 % par rapport au quatrième trimestre de 2021. L’augmentation s’explique principalement par les résultats favorables au chapitre des placements au Royaume-Uni et en Irlande ainsi que par les résultats favorables au chapitre de la longévité au Royaume-Uni. Ces facteurs ont été contrebalancés en partie par les résultats moins favorables au chapitre de la morbidité en Irlande, par l’incidence défavorable des fluctuations des devises et par le caractère non récurrent des modifications de certaines estimations liées à l’impôt au RoyaumeUni au cours de l’exercice précédent. Le bénéfice net pour le quatrième trimestre de 2022 s’est établi à 287 M$, en hausse de 48 M$ par rapport au quatrième trimestre de 2021, principalement en raison de la baisse des coûts de transaction, y compris les provisions liées à la contrepartie éventuelle relatives aux acquisitions en Irlande, et d’une perte nette à la cession d’entreprises à l’exercice précédent. Ces éléments ont été partiellement contrebalancés par la baisse de l’apport de la révision des hypothèses actuarielles.

8 Se reporter à la rubrique Glossaire du rapport de gestion annuel de 2022 de la compagnie pour obtenir de plus amples renseignements sur la composition de cette mesure.

SOLUTIONS DE GESTION DU CAPITAL ET DES RISQUES

- Bénéfice fondamental de 187 M$ et bénéfice net de 211 M$ pour le secteur Solutions de gestion du capital et des risques au quatrième trimestre – Au quatrième trimestre de 2022, le bénéfice fondamental s’est établi à 187 M$, comparativement à 145 M$ au quatrième trimestre de 2021, principalement en raison de la forte croissance des nouvelles affaires, des résultats favorables au chapitre de la longévité et de l’amélioration des résultats en ce qui concerne les sinistres au chapitre des activités d’assurance vie aux États-Unis. L’augmentation a été contrebalancée en partie par l’incidence des fluctuations des devises. Au quatrième trimestre de 2022, le bénéfice net a augmenté de 78 M$ par rapport à l’exercice précédent, principalement en raison de la hausse de l’apport des modifications des bases actuarielles liées aux passifs relatifs aux contrats d’assurance et de la diminution des provisions techniques relatives à un ancien bloc d’affaires comportant des garanties en matière de rendement des placements.

La diversification des activités de la compagnie, conjuguée à la force, à la résilience et à l’expérience commerciales de la compagnie en matière de gestion de la volatilité des marchés, fait en sorte que celle-ci est bien positionnée dans le contexte actuel pour profiter des occasions qui se présenteront.

Mise à jour sur la transition à IFRS 17 et à IFRS 9

IFRS 17, Contrats d’assurance (IFRS 17), a remplacé IFRS 4, Contrats d’assurance (IFRS 4), avec prise d’effet le 1er janvier 2023. Même si la nouvelle norme modifiera la comptabilisation et l’évaluation des contrats d’assurance ainsi que la présentation et les informations à fournir correspondantes dans les états financiers de la compagnie, elle ne devrait pas avoir d’incidence financière significative ni modifier la stratégie d’affaires sous-jacente de la compagnie. IFRS 9, Instruments financiers (IFRS 9), a remplacé IAS 39, Instruments financiers : Comptabilisation et évaluation, avec prise d’effet le 1er janvier 2023, et ce changement ne devrait pas entraîner de variation significative du niveau de l’actif investi. La compagnie s’attend à une augmentation de la volatilité du bénéfice net à la suite de l’adoption d’IFRS 17 et d’IFRS 9.

La compagnie déposera pour la première fois l’information en vertu de ces nouvelles normes pour le trimestre clos le 31 mars 2023. La compagnie continue d’évaluer l’incidence de l’adoption de ces normes. Les incidences attendues de l’adoption d’IFRS 17 comprennent les suivantes :

- L’incidence sur les entreprises représentant environ 65 % du bénéfice fondamental9,10 devrait être limitée ou nulle.

- Les capitaux propres attribuables aux actionnaires au 1er janvier 2022 devraient diminuer d’environ 12 % à la suite de l’adoption d’IFRS 17 le 1er janvier 2023, ce qui est conforme aux attentes initiales, en raison principalement de l’établissement de la marge sur services contractuels (MSC), facteur contrebalancé en partie par le retrait de provisions qui ne sont plus requises en vertu d’IFRS 17.

- La MSC mise en place pour les contrats en vigueur au 1er janvier 2022 s’établissait à 6,3 G$ relativement au compte de l’actionnaire et à 2,3 G$ relativement au compte de participation. Cela ne comprend pas la MSC pour les affaires relatives aux fonds distincts en vigueur, qui n’a pas d’incidence significative sur le capital ou sur les capitaux propres d’ouverture.

- Le bénéfice fondamental pro forma9, 10 devrait diminuer, diminution qui représentera un pourcentage à un chiffre dans la fourchette inférieure, en raison de la transition, mais la trajectoire du bénéfice fondamental ne devrait pas changer de façon significative. Toutefois, le bénéfice net devrait faire l’objet d’une volatilité accrue en raison de la dissociation de l’évaluation de l’actif et du passif. Les écarts réels entre les résultats présentés selon IFRS 4 et IFRS 17 pour une période donnée varieront en fonction de la composition des bénéfices.

- Les objectifs financiers à moyen terme en ce qui a trait à la croissance du BPA fondamental11 et au ratio de distribution fondamental11 demeurent inchangés.

- L’objectif financier à moyen terme en ce qui a trait au rendement des capitaux propres fondamental11 a augmenté de 2 % pour atteindre entre 16 % et 17 %, ce qui reflète la variation des capitaux propres attribuables aux actionnaires.

- La santé financière sera maintenue et une incidence positive d’environ 10 points sur le ratio du TSAV consolidé de la Canada Vie au 31 mars 2023 est attendue12 selon la ligne directrice sur le TSAV pour 2023 ainsi que les conditions du marché et la conjoncture actuelles.

9 Cette mesure est une mesure financière non conforme aux PCGR. Se reporter à la rubrique Mesures financières et ratios non conformes aux PCGR du présent document pour obtenir de plus amples renseignements.

10 Le bénéfice fondamental et le bénéfice net pro forma sont calculés en fonction de la répartition et la composition des bénéfices prévues au début de 2023 pour 2023, qui tiennent compte des bénéfices tirés des contrats d’assurance en vertu d’IFRS 17, et ajustées pour tenir compte du bénéfice une fois la synergie liée à l’acquisition des activités de services de retraite de MassMutual et de Prudential entièrement réalisée. Plusieurs de ces estimations et hypothèses reposent sur des facteurs et des événements sur lesquels la direction de la compagnie n’exerce aucun contrôle, et rien ne garantit qu’elles se révéleront exactes. Se reporter aux rubriques Mise en garde à l’égard des déclarations prospectives et Mise en garde à l’égard des mesures financières et des ratios non conformes aux PCGR à la fin du présent document.

11 Cette mesure est un ratio non conforme aux PCGR. Se reporter à la rubrique Mesures financières et ratios non conformes aux PCGR du présent document pour obtenir de plus amples renseignements.

12 L’incidence réelle dépendra des conditions du marché, de la conjoncture et des résultats d’exploitation de la compagnie au moment de la transition.

DIVIDENDES TRIMESTRIELS

Le conseil d’administration a approuvé le versement d’un dividende trimestriel de 0,5200 $ par action sur les actions ordinaires de Lifeco, soit une hausse de 6 %, payable le 31 mars 2023 aux actionnaires inscrits à la fermeture des bureaux le 3 mars 2023.

De plus, le conseil d’administration a approuvé le versement des dividendes trimestriels sur les actions privilégiées de premier rang de Lifeco, payables le 31 mars 2023 aux actionnaires inscrits à la fermeture des bureaux le 3 mars 2023, de la manière suivante :

Actions privilégiées de premier rang |

Montant par action |

Série G |

0,3250 $ |

Série H |

0,30313 $ |

Série I |

0,28125 $ |

Série L |

0,353125 $ |

Série M |

0,3625 $ |

Série N |

0,109313 $ |

Série P |

0,3375 $ |

Série Q |

0,321875 $ |

Série R |

0,3000 $ |

Série S |

0,328125 $ |

Série T |

0,321875 $ |

Série Y |

0,28125 $ |

Les dividendes dont il est question ci-dessus sont des dividendes admissibles aux fins de la Loi de l’impôt sur le revenu (Canada) et de toute loi provinciale similaire.

Conférence téléphonique portant sur le quatrième trimestre

La conférence téléphonique et la webémission audio portant sur le quatrième trimestre de Lifeco auront lieu le 9 février 2023 à 15 h 30 (heure de l’Est). On peut y accéder par le site greatwestlifeco.com/fr/nouvelles-et-evenements/evenements ou par téléphone en composant le :

- 416 915-3239 pour les participants de la région de Toronto;

- 1 800 319-4610 pour les participants du reste de l’Amérique du Nord.

Il sera possible d’écouter la conférence téléphonique en différé jusqu’au 10 mars 2023. Pour ce faire, il suffit de composer le 1 855 669-9658 ou le 604 674-8052 (code d’accès : 9514). Il sera possible de visionner la webémission archivée sur le site greatwestlifeco.com/fr.

Vous trouverez ci-jointes les principales données financières.

GREAT-WEST LIFECO INC.

Great-West Lifeco est une société de portefeuille internationale spécialisée dans les services financiers ayant des participations dans l’assurance vie, l’assurance maladie, les services de retraite et de placement, la gestion d’actifs et la réassurance. Elle exerce ses activités au Canada, aux États-Unis et en Europe sous les marques de la Canada Vie, d’Empower, de Putnam Investments et de Irish Life. À la fin de 2022, ses compagnies comptaient environ 31 000 employés, 234 500 relations conseillers et des milliers de partenaires de la distribution – tous au service de plus de 38 millions de relations clients dans l’ensemble de ces régions. Les actions de Great-West Lifeco se négocient à la Bourse de Toronto (TSX) sous le symbole GWO et la compagnie est membre du groupe de sociétés de Power Corporation. Pour en apprendre davantage, consultez greatwestlifeco.com/fr.

Mode de présentation

Les états financiers consolidés annuels de Lifeco ont été préparés conformément aux Normes internationales d’information financière (les normes IFRS), sauf indication contraire, et constituent la base des chiffres présentés dans le présent communiqué, sauf indication contraire.

Mise en garde à l’égard des déclarations prospectives

Le présent communiqué de presse renferme des déclarations prospectives. Les déclarations prospectives comprennent des énoncés de nature prévisionnelle, dépendent de conditions ou d’événements futurs ou s’y rapportent, ou comprennent des termes comme « prévoir », « s’attendre à », « avoir l’intention de », « compter », « croire », « estimer », « objectif », « cible », « potentiel », d’autres expressions semblables ainsi que les formes négatives, futures ou conditionnelles de ces termes. Les déclarations prospectives peuvent aussi porter, notamment, sur l’exploitation, les activités (y compris la répartition des activités), la situation financière, la performance financière prévue (y compris les produits, le bénéfice ou les taux de croissance et les objectifs financiers à moyen terme), les stratégies ou les perspectives commerciales courantes, les cibles liées au climat, la conjoncture mondiale prévue, ainsi que les mesures futures que la compagnie pourrait prendre, y compris les déclarations qu’elle pourrait faire à propos des projections relatives aux coûts (notamment à la contrepartie différée), aux avantages, au calendrier des activités d’intégration et au calendrier et à l’étendue des synergies en matière de produits et de charges liés aux acquisitions et aux dessaisissements, notamment en ce qui concerne l’acquisition des affaires de retraite à service complet de Prudential, de Personal Capital et des activités de services de retraite de Massachusetts Mutual Life Insurance Company (MassMutual), des activités prévues en matière de gestion du capital et de l’utilisation prévue du capital, de l’estimation des sensibilités au risque relatif à la suffisance du capital, des montants prévus des dividendes, des réductions de coûts et des économies prévues, des dépenses ou des investissements prévus (notamment les investissements dans l’infrastructure technologique et dans les capacités et solutions numériques), du calendrier et de l’achèvement de la coentreprise entre Allied Irish Banks plc (AIB) et Canada Life Irish Holding Company Limited, de l’incidence des faits nouveaux en matière de réglementation sur la stratégie d’affaires et les objectifs de croissance de la compagnie, des effets que la crise sanitaire persistante causée par la pandémie de coronavirus (COVID-19) pourrait avoir sur l’économie et les marchés, et par conséquent sur les activités commerciales, les résultats financiers et la situation financière de la compagnie. Les déclarations prospectives peuvent aussi porter, notamment, sur l’incidence attendue (ou l’absence d’incidence) d’IFRS 17, Contrats d’assurance, et d’IFRS 9, Instruments financiers, sur la stratégie d’affaires, la santé financière, le capital pouvant être investi, le ratio du Test de suffisance du capital des sociétés d’assurance-vie (TSAV), le bénéfice fondamental, le bénéfice net, les capitaux propres attribuables aux actionnaires, les notations et les ratios de levier financier de la compagnie.

Les déclarations prospectives sont fondées sur des prédictions, des prévisions, des estimations, des projections, des attentes et des conclusions à l’égard d’événements futurs qui étaient établies au moment des déclarations et sont, par leur nature, assujetties, entre autres, à des risques, à des incertitudes et à des hypothèses concernant la compagnie, à des facteurs économiques et au secteur des services financiers dans son ensemble, y compris les secteurs de l’assurance, des fonds communs de placement et des solutions de retraite. Ces déclarations ne garantissent pas la performance financière future, et le lecteur est prié de noter que les événements et les résultats réels pourraient s’avérer significativement différents de ceux qui sont énoncés ou sous-entendus dans les déclarations prospectives. Plusieurs de ces hypothèses reposent sur des facteurs et des événements sur lesquels la compagnie n’exerce aucun contrôle, et rien ne garantit qu’elles se révéleront exactes. Plus particulièrement, les déclarations concernant l’incidence prévue d’IFRS 17 sur la compagnie (y compris les déclarations concernant l’incidence sur le bénéfice fondamental, sur le bénéfice net et sur le ratio du TSAV de La Compagnie d’Assurance du Canada sur la Vie) sont fondées sur la répartition et la composition des bénéfices prévues de la compagnie au début de 2023 pour 2023, qui tiennent compte des bénéfices tirés des contrats d’assurance en vertu d’IFRS 17, et ajustées pour tenir compte du bénéfice une fois la synergie liée à l’acquisition des activités de services de retraite de MassMutual et de Prudential entièrement réalisée, ainsi que sur les conditions du marché et la conjoncture actuelles. De plus, les sensibilités du TSAV présentées dans le présent rapport de gestion ont été préparées en vertu d’IFRS 4, Contrats d’assurance, et d’IAS 39, Instruments financiers : Comptabilisation et évaluation (IAS 39), et elles pourraient changer lors du passage à IFRS 17 et à IFRS 9. Dans tous les cas, l’écart potentiel entre les résultats réels et ceux présentés dans les déclarations prospectives peut dépendre de plusieurs facteurs, faits nouveaux et hypothèses, ce qui comprend, de façon non limitative, la gravité, l’ampleur et les effets de la pandémie de COVID-19 (notamment les répercussions que la pandémie de COVID-19 et les mesures prises par les gouvernements et les entreprises en réponse à celle-ci auront sur l’économie et sur les résultats financiers, la situation financière et les activités de la compagnie), la durée des effets de la COVID-19 et la disponibilité et l’adoption de divers vaccins, l’efficacité des vaccins, l’émergence de variants de la COVID-19, les tensions géopolitiques et les répercussions économiques connexes, les hypothèses relatives aux ventes, aux honoraires, aux ventilations d’actifs, aux déchéances, aux cotisations aux régimes, aux rachats et aux rendements du marché, la capacité d’intégrer les acquisitions de Personal Capital et des activités de services de retraite de MassMutual et de Prudential, la capacité de tirer parti des activités de services de retraite d’Empower, de Personal Capital, de MassMutual et de Prudential et de réaliser les synergies prévues, le comportement des clients (y compris les réactions des clients aux nouveaux produits), la réputation de la compagnie, les prix du marché pour les produits offerts, le niveau des souscriptions, les primes reçues, les honoraires, les charges, les résultats au chapitre de la mortalité et de la morbidité, les taux de déchéance des régimes et des polices, les cotisations nettes des participants, les ententes de réassurance, les besoins de liquidités, les exigences de capital, les notations, les impôts, l’inflation, les taux d’intérêt et de change, la valeur des placements, les activités de couverture, les marchés boursiers et financiers mondiaux (y compris l’accès continu aux marchés boursiers et aux marchés des titres d’emprunt), la situation financière des secteurs et des émetteurs de titres d’emprunt (notamment les faits nouveaux et la volatilité découlant de la pandémie de COVID-19, particulièrement dans certains secteurs compris dans le portefeuille de placements de la compagnie), la concurrence, la dépréciation du goodwill et des autres immobilisations incorporelles, la capacité de la compagnie à mettre à exécution les plans stratégiques et à y apporter des changements, les changements technologiques, les violations ou les défaillances des systèmes informatiques et de la sécurité (y compris les cyberattaques), les paiements requis aux termes de produits de placement, les changements sur le plan de la réglementation et des lois locales et internationales, les changements de méthodes comptables et l’incidence de l’application de changements de méthodes comptables futurs, les changements de normes actuarielles, les décisions judiciaires ou réglementaires inattendues, les catastrophes, le maintien et la disponibilité du personnel et des tiers prestataires de services, la capacité de la compagnie à effectuer des transactions stratégiques et à intégrer les acquisitions, les changements significatifs imprévus à l’égard des installations, des relations avec les clients et les employés et des ententes liées aux créances de la compagnie, le niveau des efficiences administratives et opérationnelles, les changements des organisations de commerce, ainsi que d’autres conditions générales sur le plan économique et politique ou relatives aux marchés en Amérique du Nord et à l’échelle internationale.

Le lecteur est prié de noter que la liste des hypothèses et facteurs précités n’est pas exhaustive et qu’il existe d’autres facteurs mentionnés dans d’autres documents déposés auprès des autorités de réglementation des valeurs mobilières, y compris ceux figurant dans d’autres documents déposés auprès des autorités de réglementation des valeurs mobilières, notamment le rapport de gestion annuel de 2022 de la compagnie aux rubriques Gestion des risques et pratiques relatives au contrôle et Sommaire des estimations comptables critiques, ainsi que dans la notice annuelle de la compagnie datée du 8 février 2023, à la rubrique Facteurs de risque. Ces documents ainsi que d’autres documents déposés peuvent être consultés à l’adresse www.sedar.com. Le lecteur est également invité à examiner attentivement ces facteurs, ainsi que d’autres facteurs, les incertitudes et les événements éventuels, et à ne pas se fier indûment aux déclarations prospectives.

À moins que la loi applicable ne l’exige expressément, la compagnie n’a pas l’intention de mettre à jour les déclarations prospectives à la lumière de nouveaux renseignements, d’événements futurs ou autrement.

Mise en garde à l’égard des mesures financières et des ratios non conformes aux PCGR

Le présent communiqué de presse contient certaines mesures financières non conformes aux principes comptables généralement reconnus (les PCGR) et certains ratios non conformes aux PCGR, tels qu’ils sont définis dans le Règlement 52-112 sur l’information concernant les mesures financières non conformes aux PCGR et d’autres mesures financières. Les mesures financières non conformes aux PCGR sont désignées, sans s’y limiter, par les termes « bénéfice fondamental (perte fondamentale) », « bénéfice fondamental (perte fondamentale) (en dollars américains) » et « actif administré ». Les ratios non conformes aux PCGR sont désignés, sans s’y limiter, par les termes « bénéfice fondamental par action ordinaire » et « rendement des capitaux propres fondamental ». Les mesures financières et ratios non conformes aux PCGR constituent, pour la direction et les investisseurs, des mesures additionnelles de la performance qui les aident à évaluer les résultats lorsqu’il n’existe aucune mesure comparable conforme aux PCGR (les normes IFRS). Toutefois, ces mesures financières et ratios non conformes aux PCGR n’ont pas de définition normalisée prescrite par les PCGR (les normes IFRS) et ne peuvent être comparées directement à des mesures semblables utilisées par d’autres sociétés. Se reporter à la rubrique Mesures financières et ratios non conformes aux PCGR du présent communiqué de presse pour consulter les rapprochements appropriés entre ces mesures et les mesures conformes aux PCGR, ainsi que pour obtenir de plus amples renseignements sur chaque mesure et ratio.

Relations avec les médias

Liz Kulyk

204 926-5012

media.relations@canadavie.com

Relations avec les investisseurs

Deirdre Neary

647 328-2134

deirdre.neary@canadavie.com

Télécharger